Inicio > Impuesto de sociedades e Impuestos Especiales

| IRPF – Impuesto del Patrimonio |

| IVA |

| Impuesto de Sociedades |

| Impuestos Especiales |

| Impuestos de CC.AA. |

| Tributos Locales |

| Fiscalidad internacional. |

| Herramientas |

Tools  |

| Contacto |

| Contactar con el Gestor |

El Impuesto de Sociedades es un impuesto directo que grava la renta de las sociedades y demás entidades jurídicas, con independencia de su fuente u origen.

La sociedad o entidad tributará por todas sus rentas mundiales, sin importar el origen de las mismas. Con la deducción para evitar la doble imposición se corrige la tributación evitando perjuicios al sujeto pasivo.

Otros tributos que veremos en esta sección son los Impuestos Especiales: de fabricación, de electricidad, de matriculación de vehículos y del carbón.

5. Impuesto de Sociedades

| Ley 27/2014 del Impuesto de Sociedades |

| Real Decreto 634/2015, de 10 de julio, por el que se aprueba el Reglamento del Impuesto sobre Sociedades. |

| Guía del Impuesto de Sociedades 2024 |

Naturaleza, ámbito, hecho imponible y contribuyentes

| Hecho imponible (4) Las sociedades patrimoniales (5) Atribución de rentas (6) |  |

| Contribuyentes (7) -Personas jurídicas, excepto las sociedades civiles que no tengan objeto mercantil. -UTE´s -SAT -Fondos de Inversión -Fondos de capital riesgo -Fondos de pensiones -Fondos de regulación del mercado hipotecario -Fondos de titulización (…) |

Exenciones

| Entidades exentas (9.1) | Estado, CCAA y Entidades Locales |

| Entidades de la Ley 49/2002 | Entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo |

| Entidades parcialmente exentas (9.3) | Entidades sin ánimo de lucro no sujetas a la Ley 49/2002 Asociaciones, Colegios Profesionales, Mutuas, etc |

| Exención parcial de partidos políticos | Partidos Políticos |

La base imponible

| Base Imponible (10) >Estimación directa: La base imponible del IS. | Recuerda, las multas de tráfico, las liberalidades y cifra del impuesto de sociedades no son deducibles. |

| Imputación temporal (11) Amortizaciones (12) >Tabla amortización (12. 1 a) >Libertad amortización (12.3) -Libertad amortización vehiculos eléctricos Gastos no deducibles (15) Asimetrías híbridas (15 bis) |  La contabilidad es sólo el principio |

| Regla general y reglas especiales de valoración en los supuestos de transmisiones lucrativas y societarias. (17) | En la distribución de beneficios se integrará en la base imponible de los socios el valor de mercado de los elementos recibidos. |

| Operaciones vinculadas. (18) >Precios de trasferencia. >>Métodos: CUP, Reventa, C+, profit split, TNMM >Obligación de presentar el modelo 232 (18) | La remuneración de administradores y socios (post). Un artículo de 2013… Cómo pasa el tiempo. |

| Cambios de residencia, operaciones realizadas con o por personas o entidades residentes en paraísos fiscales y cantidades sujetas a retención. Reglas especiales. (19) | |

| Efectos de la valoración contable diferente a la fiscal. (20) | |

Reducciones de la base imponible

| Reducciones base imponible (23-26) >Reserva de capitalización (25) | |

| >Compensación BIN (26) |  «La compensación de bases imponibles negativas en el IS» Jorge Taboada Villa |

Periodo impositivo y devengo

| Periodo Impositivo (27) | Ejercicio económico |

| Devengo (28) | El impuesto se devengará el último día del período impositivo |

Tipos de gravamen y cuota

| Tipos de gravamen 2025 (29) >Tipo general 25% >Entidades con cifra < 1m de euros, que no sean patrimoniales: según escala (0-50.000): 17%, resto 20% | |

>Entidad nueva creación 15% >Entidad No Lucrativa (no Ley 49/2002) 25% >Resultado cooperativo S Coop protegida 20% >Resultado extracooop S Coop protegida 25% >SOCIMI 1% >SICAV 1% >Fondos de pensiones 0% |  |

| Cuota íntegra y cuota líquida (30) Tributación mínima (30 bis) | CL = CI – (Bonificaciones + Deducciones) |

| Deducciones Por inversión en actividades de investigación y desarrollo e innovación tecnológica (35) Deducción por creación de empleo para trabajadores con discapacidad (38) | A efectos del IS, se establece la posibilidad de que las entidades que realicen contribuciones a sistemas de previsión social empresarial a favor de sus trabajadores puedan aplicar una deducción en la cuota íntegra del 10% por las mismas, pero solo por las contribuciones a favor de los trabajadores con retribuciones brutas de hasta 27.000,00 €. |

Pagos a cuenta

| Pago fraccionado (40) | Abril, Octubre y Diciembre |

| Retenciones e ingresos a cuenta (46) | Con carácter general, el 19 por ciento. |

Regímenes especiales

| Agrupación de interés económico y UTE´s (43-47) | |

| Entidades que arriendan vivienda (48-49) | |

| Régimen de consolidación fiscal (55-75) |

| Régimen Fiscal de las SOCIMI | Este régimen se regula por la Ley 11/ 2009 |

Gestión del Impuesto

| Plazo Declaración (124) La declaración se presentará en el plazo de los 25 días naturales siguientes a los 6 meses posteriores a la conclusión del período impositivo. |  |

| Obligaciones contables y registrales Obligaciones de sociedades inactivas. | Libros del art. 34 del Código de Comercio. Se conservarán durante al menos 6 años. |

Otras normas del Impuesto sobre Sociedades

| «La remuneración de administradores y socios en las sociedades» ; Antonio Pastor Bobadilla ; 2013 |

| Manual de fiscalidad para PYMES (2003); Cámara de Comercio |

6. Impuestos Especiales y otros estatales.

6.a. Impuestos Especiales

| IRPF – Impuesto del Patrimonio |

| IVA |

| Impuesto de Sociedades |

| Impuestos Especiales |

| Impuestos de CC.AA. |

| Tributos Locales |

| Fiscalidad internacional. |

| Herramientas |

Tools  |

| Contacto |

| Contactar con el Gestor |

Los impuestos especiales a tratar aqui serán los relativos al impuesto sobre la cerveza, sobre el vino y otras bebidas fermentadas, sobre productos intermedios, sobre el alcohol y bebidas derivadas, sobre las labores del tabaco y el relativo a determinados medios de transporte (matriculación).

No se aborda el impuesto sobre la electricidad por haber sido derogado. No obstante se incorpora un enlace para su nueva regulación.

Impuesto sobre la cerveza

| Ámbito objetivo (24) Base imponible (25) Tipos impositivos (26) Contabilidad según Orden HAC/998/2019 a través del sistema SILICIE |  Si haces cerveza artesanal y la vendes Cuidado con no olvidarte de esto. |

Impuesto sobre el vino y bebidas fermentadas.

| Sujeción (27) -el vino tranquilo -el vino espumoso -las bebidas fermentadas tranquilas (como la sidra natural) -las bebidas fermentadas espumosas (como la sidra espumosa). |  |

| Base Imponible (29) El volumen de producto comprendidos dentro del ámbito objetivo del impuesto, expresado en hectolitros de producto acabado a temperatura de 20º C. | |

| Tipos de Gravamen (30) 0% en todos los casos |

Impuesto sobre productos intermedios.

Impuestos sobre el alcohol y bebidas derivadas.

| Base Imponible Volumen de alcohol puro, a la temperatura de 20º C, expresado en hectolitros |  Alcoholic Beverages |

| Tipo de gravamen (39) |

Impuesto sobre hidrocarburos.

| Ambito objetivo (46) Supuestos de no sujeción (47) | Se sujetan al impuestos las Gasolinas, Querosenos, Gasóleos, Fuelóleos, Gases licuados de petróleo (GLP),Gas natural, Biocarburantes y biocombustibles, cuando se destinan a su utilización como carburante o combustible. |

| Base Imponible (48) | Volumen de los productos |

| Tipos Impositivos (50) | Según tarifa |

| Los impuestos de la gasolina |  Liquidar modelo 581 |

Impuesto sobre las labores del tabaco.

| Base Imponible (58-59) Unidades de cigarros y los cigarritos, los cigarrillos, la picadura para liar y los demás tabacos para fumar. Los productos están definidos en el art. 59. |  Modelo 566 |

| Tipo de gravamen (60) Tarifa según epígrafe |

Impuesto sobre la electricidad.

(Derogado). Ver artículo

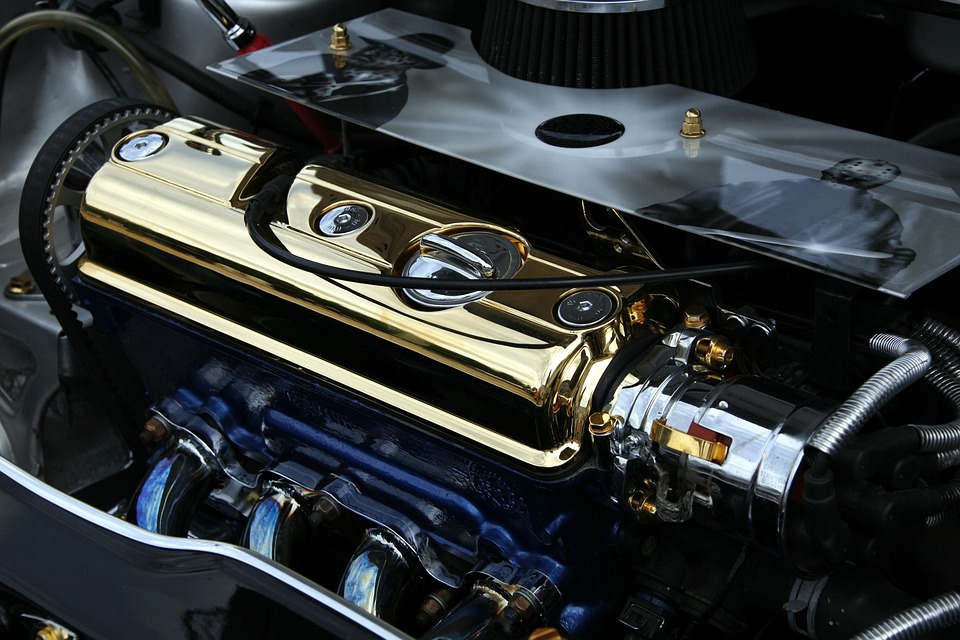

Impuesto sobre determinados medio de transporte.

| Sujeción: Primera matriculación | |

| Exenciones (66) -Traslado de la residencia habitual a España (66. 1.n) |  |

| Base imponible (69) No conforman base imponible los suplidos de gestión

| |

| Tipo impositivo (70) |

6.b. Otros Impuestos Estatales.

- Impuesto sobre la electricidad (nuevo impuesto)

- Impuesto sobre gases fluorados de efecto invernadero (IGFEI)